精华帖分享|历史波动率和已实现波动率纠缠研究

本文来源于量化小论坛公共讨论区板块精华帖,作者为期权罗,发布于2023年11月24日。

以下为精华帖正文:

01

思路由来

波动率研究有很多学术化得研究成果,比较枯燥/难,最近结合波动率继续交易了段时间,一是开始感受到高IV下当鸭子的快乐,二是开始体会到择时下成功率提升;三是开始用价差控制mm甚至做一些方向性的delta,看波动率开始看的多起来了,于是有了针对波动率写帖子的想法。

02

什么是历史波动率和已实现波动率

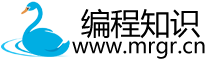

t=0为当前,t=T为你想交易期权的到期时间。

(1)历史波动率

站在现在看过去,但历史波动率不代表投资者对当下波动率的预期。

(2)隐含波动率

BSM模型所指代的波动率,可以理解为一种情绪。

(3)实际波动率

交易期权时实际成交价格转换为波动率

(4)实现波动率

到交割日之时收盘价与交易该期权时的价格变动,用波动率来表示。

(示意图里展示的实现波动率更多的是预测波动率,对未来一段时间后价格波动程度用波动率表示。也可以理解为已实现波动率的平移)

03

波动率的特征

(1)聚集性

波动率高的时刻会聚集在一起,比如某几天实现了爆拉/暴跌,那么这几天的历史/隐含/实际/实现波动率都会是高峰。

(2)长记忆性

DVOL从10涨到100可能只需要一天,但是从100到10却要跌半个月,短暂的波动率上拉,对后续行情都有较大影响。

(3)非对称性

好消息和坏消息对于波动率的冲击是不一样的,一般来说,坏消息对波动率的影响更大。

(4)跳跃性

波动率只有震荡,跳涨/跳跌,要么不动,动起来幅度就特别大。

(5)均值回归性

波动率总是围绕长期均值上下波动,一种上涨或下跌的趋势不管其延续的时间多长都不能永远持续下去。也就是说波动率涨的太多,则向长期均值下跌;跌太多,则向长期均值上涨。

04

长短历史波动率纠缠研究

1、思路

以均值回归性为思考点,短期HV和长期HV应该呈现交叉运动,类似于长短ma,两者相减应该能够出现类似于macd金叉死叉,波峰波谷这种现象出来。

2、天数据和h数据计算差异性问题

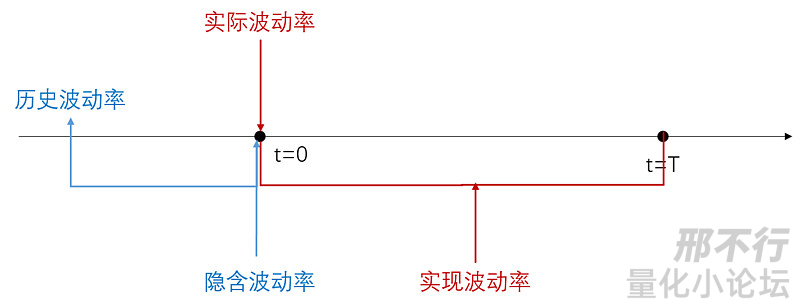

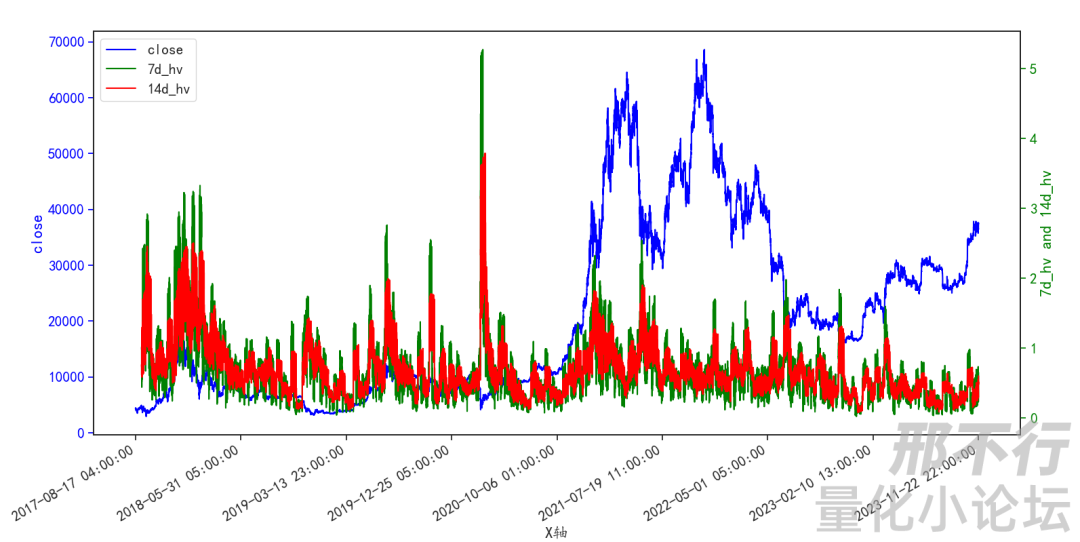

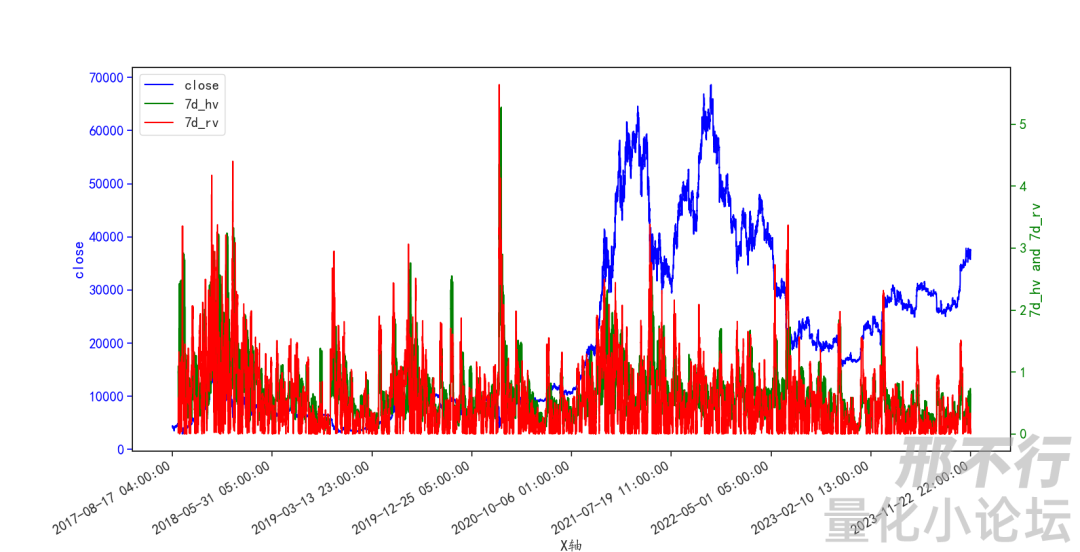

主要是解决天数据和h数据在计算波动率方面差异问题,这里以7d波动率与7*24h的历史波动率计算为例。也就是挑7+1个数算和7*24+1个数算。

这张图还是很令人惊喜的,1)7d_hv波动相对更大,毛刺更多,也就是说波动率拉升后,可以在很短的时间下来,如果以天的hv来看,准备做空波动率时,可能就晚了,空在地板上又得抗;2)168h_hv曲线走的相对更加顺滑,而且如果7d_hv>168h_hv时,那么就值得关注了,因为此时即将迎来拐点,是卖期权的好时候;3)大跌时比大涨时规律更加明显,所以2)中的规律更适合sell put;。

3、短周期HV和长周期HV纠缠

7d和14d数据

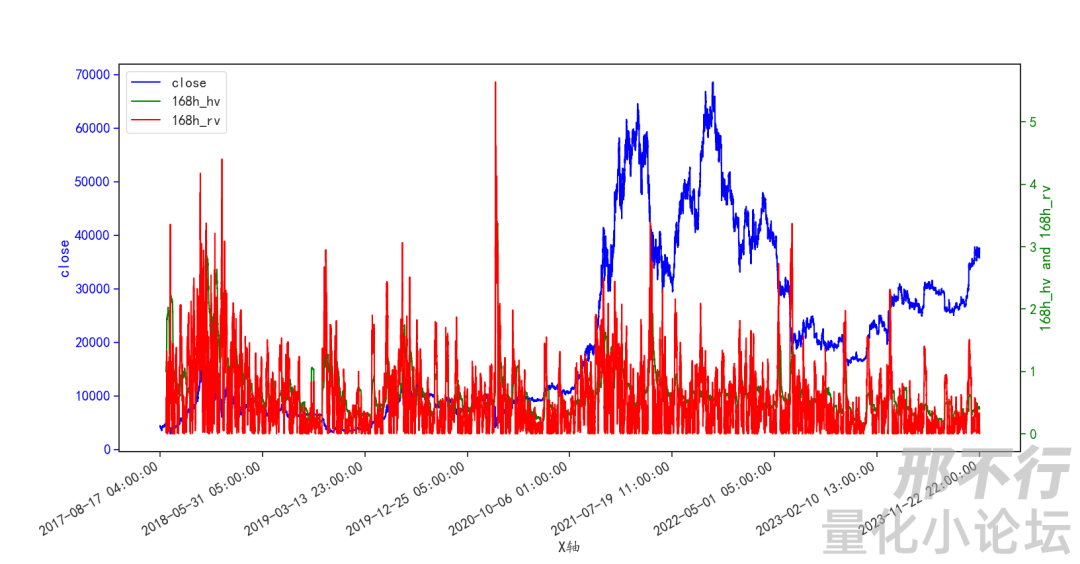

168h和336h数据

规律都差不多,但是h下的波动率更加平稳,看的更加清晰,1)近几年来,波动率是在下降的,说明市场在不断成熟;2)如果上涨途中,出现波动率同步剧烈增长的情况,大概率是要见顶了,类似于五浪出来了;3)如果是下跌途中,出现波动率同步剧烈增长的情况,虽然不一定是见底了,但是持续下跌空间有限,sell put可以安排上了;4)阶段性的谷/顶和阶段性波动率的固定有前后纠缠关系。

4、HV与过去RV的关系

HV可以理解为一段时间的平滑,而RV则是点的瞬时,点的异动带动平均值的异动,点围绕均值运动。

7d_HV和7d_RV

168h_HV和168h_RV

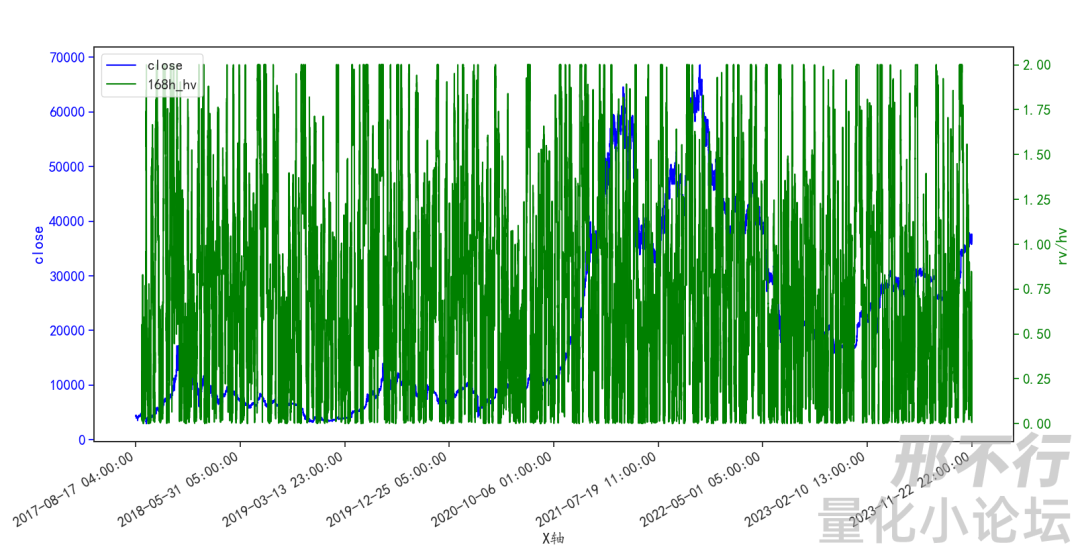

由于RV的毛刺很多,不利于研究RV和HV之间的关系,稍微进行下数据处理取ln(RV/HV),同时针对RV/HV>2的情况一律按照2来看待(取2的原因在于,被不超过2倍的情况捅一下,问题不大,稍微择一下行权价以及展下期都不会亏),不然毛刺多,看图不便

这个图还是能够看出点东西,如果RV/HV>2,我们就认为属于做卖方被行情捅了一下,那么从图来看,被捅概率并不小,但也并不是常态,而且如果是因为备兑被捅问题也不大。

05

结论

1)不同周期长度波动率在运行方面存在与macd存在快慢线的概念,而且在波动率拐点方面比行情拐点更好用;

2)同样是7d的数据,用h级别的数据来计算比滚动d级别的数据来计算更加柔顺,毛刺更小;

3)下跌途中波动率更容易上升,在此高波动率背景下sell put安全垫高,不要怕;

4)上涨途中波动率上涨被捅,如果捅得不是很深,建议展期赖账,可以拿到更高得价位备兑出掉;

5)RV>HV是常见事情,所以不要无脑卖otm,但是RV>HV属于小概率时间,一方面要心有猛虎大胆卖,另一方面要细嗅蔷薇布局一些套子控制亏损。